En este post vamos a hablar y esclarecer dudas sobre las pasarelas de pago, tributación y riesgos para pronosticadores de apuestas deportivas que realizan la actividad de venta de pronósticos en Internet.

Para tratar esta compleja materia, estructuraremos el artículo en cuatro subtítulos:

1. Antecedentes

2. Calificación del servicio

3. ¿Quién está obligado a pagar el IVA pasarela o Tipster?

4. Conclusiones

Antecedentes

Ya conocemos las herramientas habitualmente utilizadas para desarrollar la actividad profesional de venta de pronósticos deportivos o predicciones, mediante un canal de Telegram o aplicación análoga, empleando para ello una pasarela de pagos.

Por ello, esta entrada tiene la finalidad de orientar y ampliar el conocimiento del Tipster o pronosticador de apuestas deportivas en materia fiscal y legal de dicha práctica.

Calificación del servicio

El Tipster vende un pronóstico deportivo a través de una plataforma que gestiona el cobro, es decir, a través de una pasarela de pagos que, en algunos casos factura por él y recibe el importe de la venta (menos la comisión correspondiente al servicio de cobro).

En relación con lo anterior, el artículo 20. Uno 18º h) de la Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido (en adelante, “LIVA”), considera que “no se incluye en la exención el servicio de cobro de letras de cambio o demás documentos que se hayan recibido en gestión de cobro. Tampoco se incluyen en la exención los servicios prestados al cedente en el marco de los contratos de «factoring», con excepción de los de anticipo de fondos que, en su caso, se puedan prestar en estos contratos”.

Por lo que, efectivamente, el servicio prestado por el Tipster a sus clientes finales no está exento de IVA.

En relación con el posible encaje en esta exención de los servicios prestados por la Compañía, se ha pronunciado el Tribunal de Justicia de la Unión Europea (en adelante, “TJUE”) en su Sentencia “AXA”, Asunto 175-09, de 25 de octubre de 2010 (compañía gestiona el cobro de otra compañía en el cual el Tribunal se pronunció sobre la obligación del prestador a declarar el IVA).

SENTENCIA COMPLETA: https://eur-lex.europa.eu/legal-content/es/TXT/?uri=CELEX%3A62009CJ0175

“(…) un servicio consistente en gestionar el pago a través de un sistema electrónico de modo que recibe en su cuenta bancaria ingresos de los clientes de sus clientes y, a continuación, tras aplicar una comisión, realiza una transferencia a sus clientes”.

Sobre el supuesto anterior la DGT concluye que debe considerarse como gestión de cobro en el sentido de lo dispuesto en el último párrafo del artículo 20. Uno 18º h) de la Ley del IVA, todo ello basándose y citando literalmente la doctrina del TJUE de 25 de octubre de 2010 (Sentencia AXA comentada anteriormente), por lo que dichos servicios resultarían sujetos y no exentos de IVA.

https://www.iberley.es/resoluciones/resolucion-vinculante-dgt-v2828-15-29-09-2015-1431511

¿Quién está obligado a pagar el IVA: pasarela de pagos o Tipster?.

Una vez identificado el tipo de producto y habiendo resuelto la no exención del IVA, nos metemos de lleno en quién es el sujeto pasivo del impuesto, es decir, quien está obligado a declarar el IVA.

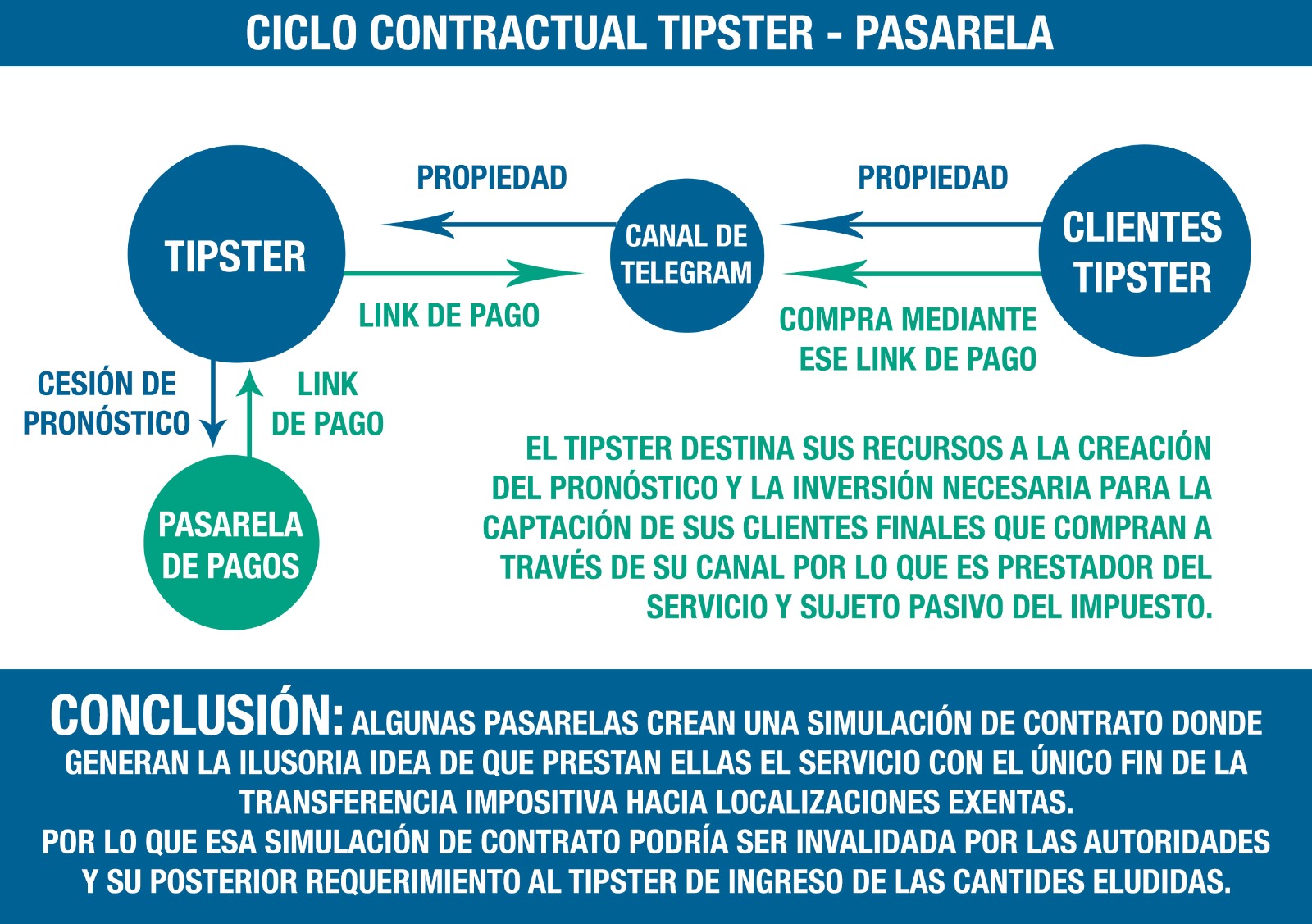

Como podemos observar, el nacimiento u origen del servicio está en el Tipster, ya que usa todos sus recursos para la generación del servicio y, al compartir el enlace de la pasarela en su canal, se convierte en el prestador de este a sus clientes finales, por lo que es él, conforme a un criterio unánime, el sujeto pasivo del impuesto.

Viabilidad legal de estructuras alternativas a la anterior

La práctica de algunas pasarelas para la elusión fiscal del IVA, es el hecho de que se suscriben contratos de adhesión con el Tipster, conforme a los cuales, este cede la propiedad del pronóstico a dicha pasarelas de pago para plataforma de apuestas deportivas (que por lo general están fuera del TAI – Territorio de aplicación del impuesto), creando un falso triángulo de facturación para que la pasarela facture directamente al cliente final, en vez de hacerlo el propio Tipster, aprovechando estas localizaciones para erróneamente crear la ficción de que esa venta no está gravada con IVA.

A este respecto, existe un relevante pronunciamiento del Tribunal Superior de Justicia de Madrid, de fecha 28 de enero de 2015, ratificado por el Tribunal Supremo en su Sentencia de 4 de octubre de 2016, que establece lo siguiente:

“(…) Es cierto que el ordenamiento permite la prestación de servicios profesionales a través de sociedades mercantiles, pero lo que la norma no ampara es que se utilice una sociedad para facturar los servicios que realiza una persona física, sin intervención de dicha sociedad instrumental, que es un simple medio para cobrar los servicios con la única finalidad de reducir la imposición directa o indirecta del profesional”

Todo ello para finalizar advirtiendo que, en estos supuestos, la Administración Tributaria ha procedido a la correspondiente regularización, solicitando el ingreso de los impuestos no ingresados por la persona que realmente presta el servicio o realiza la actividad económica, acudiendo para ello a la figura de la simulación definida en el artículo 16 de la LGT.

Por ello, entendemos que esta estructura podría reportar riesgos reales en materia tributaria, pues su aplicación estaría basada en la interposición de una sociedad (a la que se ceden los derechos sobre la comercialización de los pronósticos) entre el Tipster y su cliente final, pudiendo ser interpretable que la única finalidad de la citada interposición sea la optimización tributaria o elusión fiscal.

En consecuencia, la regularización de la situación tributaria del pronosticador, implicaría el ingreso, en sede del Tipster, del IVA que debiera haberse repercutido por los servicios de pronóstico comercializados, con una potencial sanción adicional del 50% del importe resultante de ese IVA a ingresar, que podría verse incrementada en función del importe regularizado, el perjuicio económico que supusiese para la Administración y otras variantes que pudiesen resultar de dicha comprobación e incrementasen la graduación de la sanción. Entendemos que, en caso de producirse esta potencial regularización de la AEAT, el Tipster podría encontrarse con serias dificultades para que la compañía intermedia se haga cargo de las cuotas de IVA, y de las potenciales sanciones, salvo que contractualmente se recogiese algún tipo de garantía por esta cuestión. Además, teniendo en cuenta el plazo de 4 años que tendría la Administración para comprobar la operación, la garantía debe proporcionar un respaldo suficiente para que, durante los 4 años, el Tipster tenga cubierta esta posición, independientemente que la sociedad intermedia pudiese desaparecer, o careciese de fondos suficientes para cubrir la deuda, ya que, en todo caso, las actuaciones de la Administración irían dirigidas contra el Tipster.

Adicionalmente, en la Resolución de 19 de enero de 2021, de la Dirección General de la Agencia Estatal de Administración Tributaria, por la que se aprueban las directrices generales del Plan Anual de Control Tributario y Aduanero de 2021, se establece que se continuarán impulsando las investigaciones de conductas de fraude fiscal concretas que supongan una no imposición derivada de la deslocalización ficticia de la actividad fuera del territorio español.

En relación con todo lo anterior, recientemente la Administración Española, en su página web, ha publicado 7 informes de situaciones “problemáticas” que han sido regularizadas por la inspección bajo la figura de conflicto en la aplicación de la norma tributaria4. A continuación, se incluye un link a la página web de la AEAT en la que pueden consultar los informes:

https://sede.agenciatributaria.gob.es/Sede/normativa-criterios-interpretativos/doctrina-criteriosinterpretativos/conflictos-aplicacion-norma-tributaria.html

Pese a que no sean casos totalmente equiparables al de esta entrada, consideramos que la Administración podría adoptar la línea argumental anterior, y calificar de artificiosa la cesión de los pronósticos del Tipster a la sociedad propietaria de la pasarela (considerando que la creación del producto/pronóstico es realizada por el Tipster, además, que los medios difusión y publicidad -RRSS- son propiedad de este último), y regularizar la operación bajo esa presunción.

En línea con los informes anteriores, las operaciones de mediación (en las que una empresa se limita a comprar y vender un bien o servicio), pese a estar contempladas en la normativa del IVA y tratarse negocio jurídico comúnmente empleado en España, podrían ser cuestionas por la Administración Tributaria Española si las consideran artificiosas, y cuyo único fin es reducir la carga fiscal en España y aprovechar el diferencial de tipos de IVA de España (TAI) vs territorios terceros (por ejemplo, Canarias o EEUU).

Conclusiones

Dicho lo anterior, se consulta a la consultora KPMG una opinión sobre la estructura alternativa en la que:

– El pronosticador cede sus derechos de comercialización y venta de los pronósticos a la sociedad que gestiona el cobro a través de su pasarela de pago web.

– Los factores de producción materiales y humanos se localizan igualmente en sede del pronosticador, participando la sociedad únicamente en la venta de los pronósticos al consumidor final.

– La venta de los pronósticos al consumidor final se localizaría fuera de TAI, en un país o territorio de nula o inferior tributación indirecta (mejorando la carga impositiva en comparación con la resultante de su localización en España).

Con la estructura anteriormente planteada, se conseguiría una optimización del beneficio neto en sede del pronosticador – Tipster, si bien dicho resultado estaría basado en una deslocalización de la tributación hacia un territorio donde la carga fiscal en materia de tributación indirecta fuese inferior al TAI (21%). En virtud de lo anterior y teniendo en cuenta la normativa vigente y los pronunciamientos de los Tribunales al respecto sobre estructuras donde se interponen sociedades intermediarias de manera artificiosa con el objetivo de obtener un beneficio basado exclusivamente en la reducción de la tributación, consideran que existiría el riesgo muy potencial de que la Administración Tributaria denegase la aplicación de esta estructura, procediendo a la regularización de la situación tributaria en sede del pronosticador, considerando que es éste, y no la sociedad (intermediaria), el prestador real de los servicios.

En consecuencia, dicha regularización implicaría el ingreso por parte del pronosticador de las cuotas que debieran haberse repercutido de no haber aplicado esta estructura alternativa.

En principio, este riesgo sólo existiría en relación con los servicios prestados por pronosticadores establecidos en el TAI a apostantes establecidos dentro de la Comunidad (incluyendo el TAI, Canarias, Ceuta y Melilla), puesto que son los servicios que habrían quedado sujetos a IVA en la estructura en la que fuera el pronosticador el que facturase directamente al cliente – apostante.

En definitiva, usar estructuras artificiosas propuestas por algunas pasarelas de pago pueden desembocar en un grave perjuicio económico con la administración para el usuario. Por eso es importante usar pasarelas de pago completamente adaptadas a la legislación vigente tanto en el marco legal como fiscal. PayGo no solo dispone de las herramientas de pago más avanzadas si no que se adapta y cumple cualquier regulación vigente.